Статус резервной валюты и среднесрочная перспектива доллара

Статус резервной валюты необходимым образом подкрепляется экономическим могуществом страны-эмитента, которое позволяет реализовать в деньгах их основные функции - средство платежа и сбережения (сохранения покупательной стоимости). В рамках одной страны наделение денег этими функциями обеспечивается монополизацией эмиссии одним органом (государством) и принуждением к их использованию, что прикрывается понятием «законное платежное средство». В рамках всего мира действуют другие, естественные механизмы и спрос на мировые деньги формируется и закрепляется за счет:

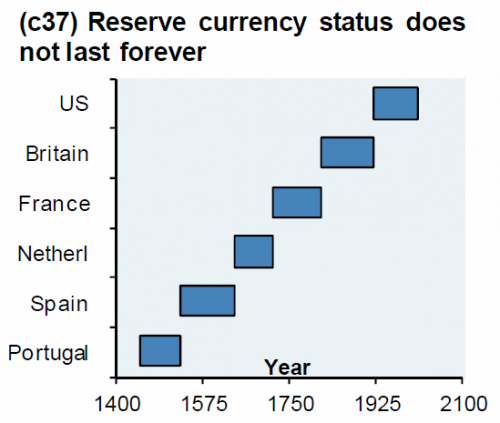

- Доминирующей доли ВВП в мировом выпуске и товарного разнообразия страны-эмитента. Чем больше товаров или услуг можно купить за резервную валюту, и чем шире их ассортимент, тем больше шансов что именно эта валюта станет транснациональным средством платежа. Все предыдущие экономики, валюта которых занимала статус резервной, удовлетворяли данному критерию, но, как ни странно, временно:

- Низкого и стабильного роста уровня цен. Низкая инфляция обеспечивает лучшее сохранение покупательной стоимости относительно других валют, что делает привлекательным сбережения в ней.

- Эффективных рынков капитала, что обеспечивает быструю и дешевую трансформацию сбережений в инвестиции.

С точки зрения второго критерия, рассуждать о потенциальной смене мирового денежного лидера рассуждать не приходится, так как мировые державы не могут ее стимулировать даже до безопасной нормы. Но с точки зрения доминирования в мировом выпуске благ, смещение доллара с позиции резервной валюты становится все более актуальной темой для обсуждения. Июльская записка по инвестиционной стратегии Morgan Stanley под названием «Чрезмерные привилегии доллара подходят к концу?» была посвящена как раз фактору резервного статуса в среднесрочной судьбе доллара.

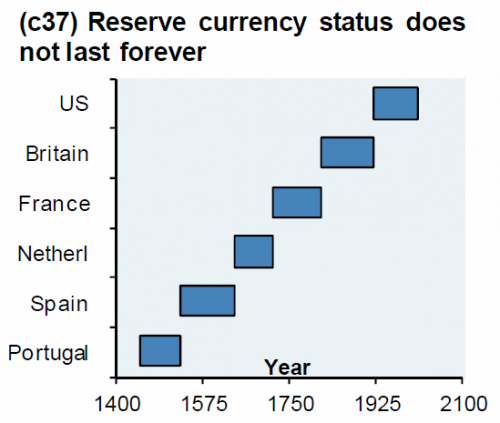

Краткий вывод - аналитики MS потеряли веру в доллар, считая, что в скором времени он утратит статус резервной валюты (что вызовет его снижение в среднесрочной перспективе) из-за структурных изменений и циклических помех. За годы столетнего доминирования доллара инвесторы накопили значительные позиции в долларах, однако ничуть не смущены этим перевесом. Диверсификация имеет смысл, если инвесторы перекинут вес на азиатские валюты и EM, однако, чтобы это было безопасно, базовые активы могут остаться теми же, однако актуальные инструменты инвестирования будут номинированы в других валютах, что сбалансирует FX пропорции.

Так выглядят текущий и рекомендуемый валютный состав портфелей клиентов MS:

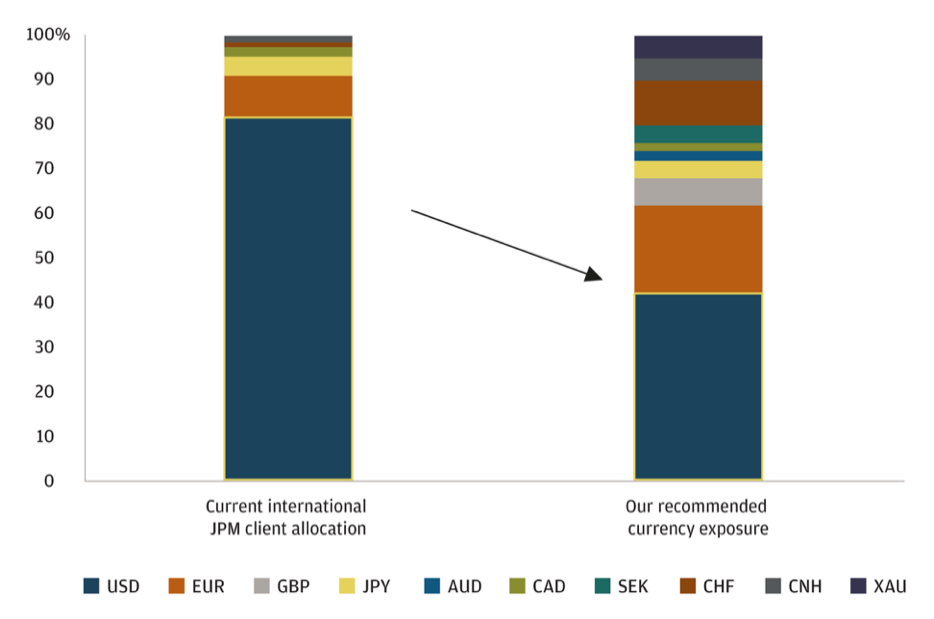

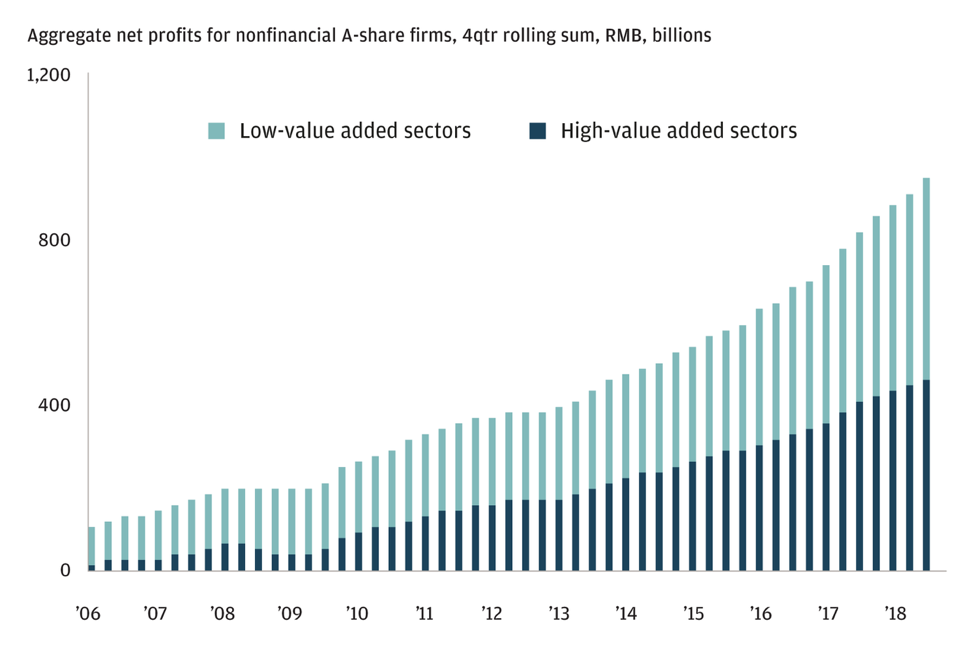

Аналитики банка отмечают, что ускорение темпов роста ВВП Китая по паритету покупательной способности, а также рост сбалансированности вкладов секторов низкой и высокой добавленной стоимости создают необходимую основу для увеличения доли юаня в мировых расчетах, как только страна примет более решительные шаги по либерализации валютного режима:

Источник: IMF, J.P. Morgan Private Bank Economics

Источник: Bloomberg, J.P. Morgan Private Bank Economics

За 70 лет, ВВП Китая увеличился более чем вчетверо – до 20%, по сравнению с 25% США. Рост других Юго-восточных экономик, таких как Индия, означает что количество транзакций в валюте отличной от доллара будет расти, сокращая относительную долю доллара в совокупном объеме мировых транзакций. В промежутке между 2015 и 2030 рост потребления среднего класса оценивается в 30 трлн. долларов и всего лишь 1 трлн. долларов придется на средний класс Западных экономик.

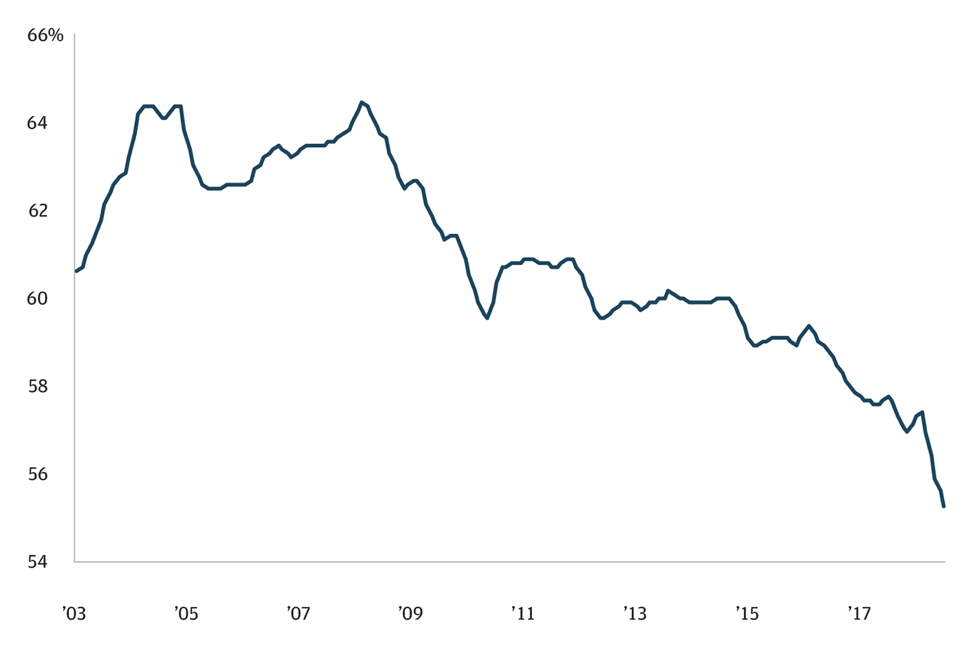

Последние данные по резервам центральных банков показывают, что доля долларовых резервов в активах ЦБ устойчиво снижается с 2008 года:

Источник: Exante

Однако пока доля мировых транзакций с участием доллара находится на очень высоком уровне – 85%, несмотря на то что доля США в мировом ВВП колеблется около 25%. Укрепление позиций США на нефтяном рынке говорит о том, что расчеты за ключевое сырье – энергоресурсы будут также проводиться в долларах, что является веским контраргументом доводам JP Morgan.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.